Ökonom Hüfner: Steigende Zinsen haben immer zwei Seiten

Der Assenagon-Chefvolkswirt geht der entscheidenden Frage nach, ob steigende Leitzinsen die Aktienhausse beenden oder ob Investoren ganz im Gegenteil weiterhin ihre Risiko-Positionen halten sollten. Die Antworten könnten einige Marktteilnehmer überraschen.

Steigende Zinsen sind Gift für die Börsen – so jedenfalls die gängige These. Doch die realen Daten sprechen eine andere Sprache, meint Martin Hüfner. In den letzten 30 Jahren seien die Aktienkurse immer gestiegen, wenn die Leitzinsen angehoben wurden. Deshalb sei es auch keinesfalls sicher, dass sich der erwartete Kurswechsel in der Geldpolitik negativ auf die Börsen auswirke, erklärt der Chefvolkswirt von Assenagon und volkswirtschaftliche Berater der österreichischen Hello Bank in seiner dieswöchigen Analyse. (ps).

An den Aktienmärkten haben viele Anleger derzeit ein mulmiges Gefühl. Das hängt nicht nur mit dem erreichten hohen Kursniveau zusammen oder dem starken Euro oder den politischen Risiken. Eine Rolle spielt auch die Aussicht auf den bevorstehenden Kurswechsel der Geldpolitik.

Es erscheint so gut wie sicher, dass die EZB im kommenden Jahr mit der Rückführung der ultralockeren Geldpolitik beginnt. Zuerst werden vermutlich die Wertpapierkäufe zurückgeführt. Danach werden die Zinsen erhöht. Die meisten denken, dass das die Aktienmärkte belasten wird. Zum einen gibt es dann nicht mehr so viel Liquidität auf den Märkten. Zum anderen steigen die Zinsen, was die Kosten der Unternehmen erhöht und die gesamtwirtschaftliche Nachfrage verringert.

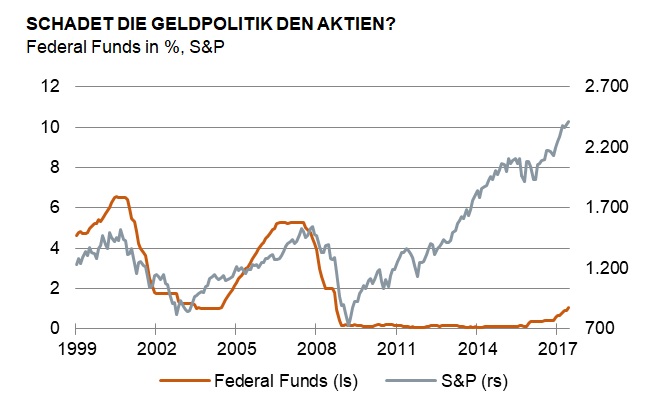

Ich habe mir einmal angeschaut, wie das in der Vergangenheit war. Da stieß ich auf eine Grafik, die ich zunächst gar nicht glauben wollte. Sie zeigt nämlich, dass das Paradigma "steigende Zinsen = schwächere Börsen" keineswegs immer gilt. Bis zur großen Finanzkrise 2008 war genau das Umgekehrte richtig.

Immer wenn die Zentralbank die Leitzinsen anhob, gingen auch die Aktienkurse nach oben. Das war selbst in der Zeit der Fall, als die Fed drei Jahre lang ohne Unterbrechung in jeder Sitzung die Zinsen um jeweils 0,25 Prozentpunkte erhöhte, insgesamt also um mehr als vier Prozentpunkte. Das war für die Wirtschaft eine Rosskur. Damals stiegen auch die langfristigen Zinsen. Gleichwohl gingen die Aktienkurse in dieser Zeit nicht zurück, sondern legten gemessen am S&P 500 um insgesamt 13 Prozent zu.

Das gleiche Muster ist auch bei Zinssenkungen zu beobachten. Immer wenn die Fed Funds nach unten gingen, reagierten die Börsen darauf nicht positiv, sondern brachen im Gegenteil ein.

Nach der großen Finanzkrise 2008 wurde diese Mechanik zunächst außer Kraft gesetzt. Die Leitzinsen blieben niedrig, die Aktienkurse gingen gleichwohl kräftig nach oben. Das war freilich auf einen Sonderfaktor zurückzuführen. Die Wertpapierkäufe der Federal Reserve blähten die Liquidität auf den Märkten auf. Erst ab 2015 kam es wieder zu dem alten Muster: Die Zinsen stiegen und die Aktienkurse gingen ebenfalls nach oben.

Die Grafik bezieht sich auf die Verhältnisse in den USA. Ich habe sie genommen, weil hier schon erste Effekte der neuen Zinserhöhungen zu sehen sind. Die Zusammenhänge in Europa waren in den zurückliegenden Jahren aber grundsätzlich nicht anders.

Wie kommt es zu dieser, der herrschenden Lehre widersprechenden Reaktion? Der Grund ist einfach. Zinserhöhungen haben – was oft übersehen wird – immer zwei Effekte, die in entgegengesetzter Richtung wirken. Der erste Effekt ist, dass Kredite teurer werden. Das ist das, was die Notenbank mit einer restriktiveren Politik beabsichtigt. Es würde für sich genommen zu schwächeren Börsen führen. Der zweite Effekt ist, dass Zinserhöhungen ein Zeichen sind, dass es der Wirtschaft und den Unternehmen besser geht und dass die Notenbank deshalb restriktiver werden kann. Das ist ein positives Zeichen für die Aktien.

Das gleiche gilt mit umgekehrten Vorzeichen für Zinssenkungen. Sie entlasten auf der einen Seite die Wirtschaft und stimulieren die Konjunktur. Das hilft den Aktien. Auf der anderen Seite senden sie das Signal, dass die Wirtschaft nicht so gut läuft und daher gestützt werden muss. Das belastet die Aktienmärkte.

A priori kann man nicht sagen, welcher von beiden Effekten in der Wirklichkeit überwiegt. Theoretisch können es sowohl die unmittelbaren Wirkungen der Zentralbankmaßnahmen sein als auch die Erwartungen, die die Investoren daraus ableiten. In den letzten 30 Jahren waren es offenbar stets die Erwartungen der Investoren, die sich am Ende durchsetzten

Die Anleger vertrauten darauf, dass die Zentralbanken es schon richtig machen werden. Wenn sie die Zinsen anheben, werden sie die Wirtschaft nicht überfordern. Die Aktienkurse können steigen. Wenn sie die Zinsen senken, werden sie dafür ebenfalls gute Gründe haben und die Investoren sollten sich eher aus dem Markt verabschieden.

Das ist der Normalfall. Freilich gibt es auch Ausnahmen von der Regel. Auch das zeigt die Geschichte (in der Grafik nicht abgebildet). In den turbulenten 70er Jahren des vorigen Jahrhunderts beispielsweise, als die Inflation wegen der höheren Ölpreise zu galoppieren drohte, konnte man nicht mehr darauf vertrauen, dass eine restriktivere Geldpolitik immer mit einer gut laufenden Wirtschaft einhergeht.

Die Notenbanken mussten damals die Notbremse ziehen und nahmen das Risiko einer Rezession in Kauf. Es war klar, dass die Aktienmärkte in solchen Fällen negativ auf Zinserhöhungen reagierten.

Für den Anleger

Die Ängste, dass ein Kurswechsel der Geldpolitik die jahrelange Hausse auf den Aktienmärkten beenden würde, sind im Augenblick nicht gerechtfertigt. Wenn die Notenbanken auf die Bremse treten, dann ist das eine Folge der stabilen Konjunktur und damit ein gutes Zeichen für die Aktienmärkte. Da sollte man investiert bleiben.

Andererseits kann man sich darauf nicht verlassen. Wenn der Fall eintreten sollte, dass die Inflation Beine bekommt und sich über die Maßen beschleunigt, dann könnte es brenzlich werden. Dann müsste die Notenbank die Zinsen vielleicht stärker erhöhen als dies mit einer guten Konjunktur vereinbar ist. Dann würden die Aktienmärkte kippen. Das ist aus heutiger Sicht – noch – unwahrscheinlich. Ausschließen kann man es aber nicht.